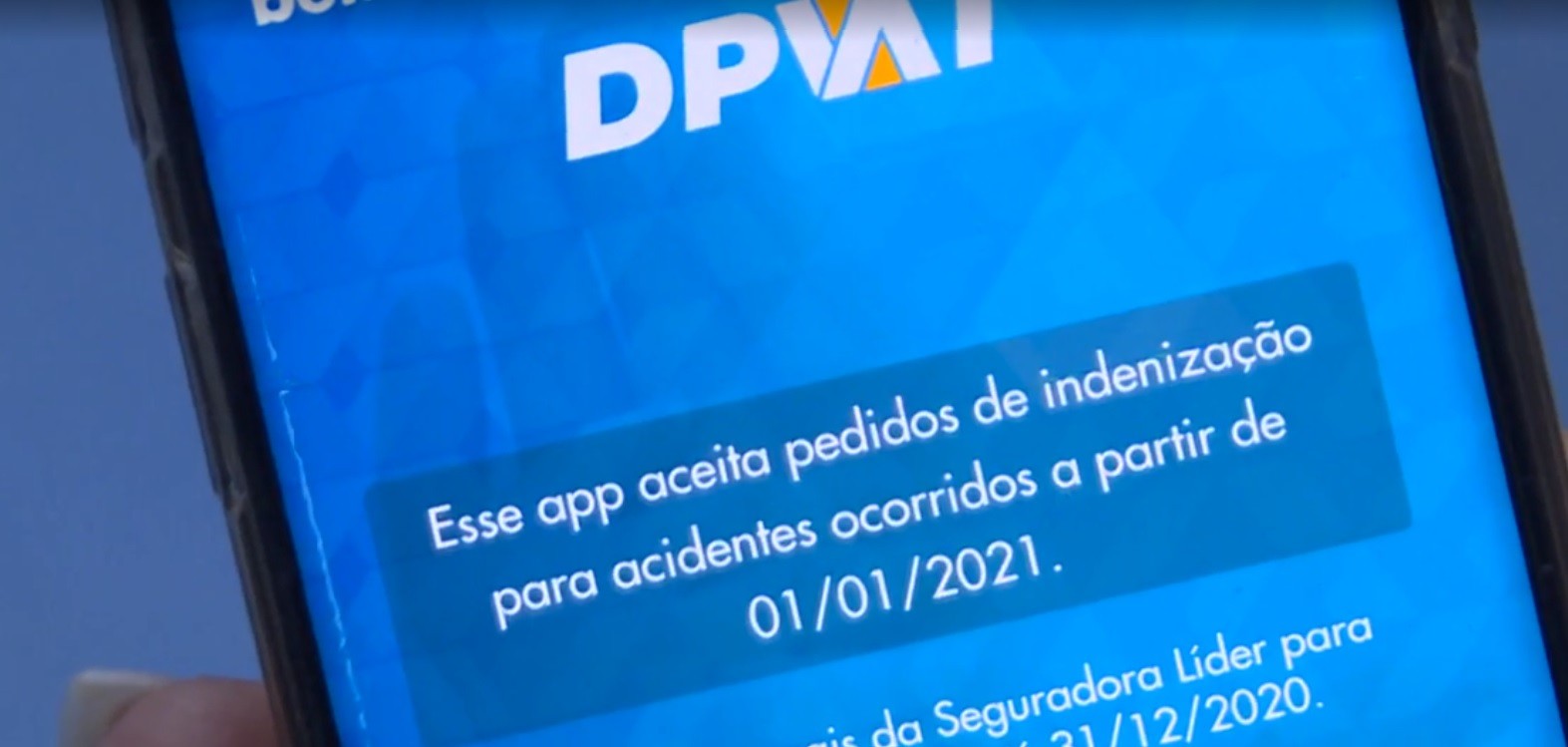

Reservas antigas se esgotaram e pagamentos para vítimas estão suspensos desde novembro. O seguro será rebatizado para Seguro Obrigatório para Proteção de Vítimas de Acidentes de Trânsito (SPVAT). DPVAT

Reprodução

O plenário do Senado Federal aprovou, nesta quarta-feira (8), o projeto de lei que reformula e permite a volta da cobrança do seguro obrigatório de veículos terrestres, o DPVAT. O texto havia sido aprovado pela Comissão de Constituição e Justiça (CCJ) do Senado no dia anterior e, agora, segue para sanção do presidente Luiz Inácio Lula da Silva (PT).

A cobrança do seguro, que é pago por todos os proprietários de veículos, foi suspensa no início do governo do ex-presidente Jair Bolsonaro, em 2020. Desde então, a Caixa Econômica Federal ficou responsável por administrar os recursos que já haviam sido arrecadados.

Segundo o governo, o dinheiro disponível foi suficiente para pagar os pedidos de seguro das vítimas de acidentes de trânsito até novembro do ano passado. De lá para cá, os pagamentos foram suspensos.

A nova regulamentação possibilitará tanto a volta da cobrança quanto a dos pagamentos do seguro.

Entenda, abaixo, o que se sabe até agora sobre a volta do DPVAT.

DPVAT: o que se sabe sobre possível volta do seguro, e como ele deve funcionar

O que é o DPVAT?

DPVAT é uma sigla para Danos Pessoais Causados por Veículos Automotores de Vias Terrestres. É um seguro nacional obrigatório, pago por todos os donos de veículos anualmente, como um imposto.

Até 2020, a cobrança acontecia em todo início de ano, no mês de janeiro. O valor da contribuição variava de acordo com o tipo de veículo, além de ser corrigido, também, anualmente.

O pagamento continuará acontecendo uma vez ao ano, e será obrigatório para os donos de carros e motos.

Para que serve o DPVAT?

O dinheiro arrecadado com a cobrança do seguro é destinado para as vítimas de acidentes de trânsitos, independentemente do tipo de veículo e de quem foi a culpa.

Mas o pagamento dos benefícios às vítimas foi suspenso no fim do ano passado pelo esgotamento dos recursos arrecadados com o DPVAT.

Agora, serão reformuladas as regras e o governo volta a cobrar o seguro, que passará a se chamar Seguro Obrigatório para Proteção de Vítimas de Acidentes de Trânsito (SPVAT).

Como vai funcionar o SPVAT?

As novas regras são as seguintes:

o pagamento será obrigatório para quem tiver carro ou moto. Um fundo comum é criado para reservar as contribuições e os valores serão usados para cobrir indenizações por morte ou invalidez, pagas às pessoas que sofrerem acidentes.

o dinheiro também será usado no reembolso de despesas com tratamento médico, fisioterapia e próteses se esses serviços não estiverem disponíveis, via SUS, no município.

o seguro cobrirá despesas funerárias e reabilitação profissional de pessoas com invalidez. Não poderá receber auxílio quem já for assistido por seguro privado e plano de saúde;

os valores, tanto da taxa do seguro quanto das indenizações, ainda serão definidos. O pagamento do SPVAT pode mudar de acordo com o tipo de veículo;

o motorista que não pagar o seguro obrigatório estará sujeito a multa por infração grave. O presidente Lula pode vetar esse ponto;

terá direito à indenização quem sofreu acidente ou companheiro e herdeiros da vítima, em caso de morte. Mesmo que os veículos envolvidos no acidente estejam irregulares — ou seja, caso os donos não tenham pagado o seguro — as vítimas terão acesso aos recursos;

o pagamento da indenização deve ocorrer em um prazo de 30 dias;

o licenciamento do veículo só será concedido a partir do pagamento do SPVAT, assim como a transferência de proprietário e a baixa do registro do carro;

a Caixa vai cobrar o seguro, administrar o fundo e analisar os pedidos de indenização. O banco poderá contratar empresas terceirizadas para auxiliar na operação. Os recursos para pagar as empresas sairão diretamente do fundo;

os estados podem fechar convênio com a Caixa para que o pagamento do SPVAT seja feito junto com o licenciamento ou com o Imposto sobre a Propriedade de Veículos Automotores (IPVA);

os estados que efetuarem a cobrança poderão receber até 1% do montante arrecadado;

estados e municípios que oferecerem transporte público coletivo ainda vão receber de 35% a 40% do dinheiro arrecadado.

O SPVAT poderá pagar indenizações a vítimas de acidentes em casos de:

morte

e invalidez permanente, total ou parcial

Também poderá reembolsar despesas com:

assistência médica, como fisioterapia, medicamentos e equipamentos ortopédicos

serviços funerários

e a reabilitação profissional para vítimas com invalidez parcial

Qual será o valor pago pelos donos de veículos

O valor do novo seguro só será definido posteriormente pelo Conselho Nacional de Seguros Privados (CNSP). No entanto, o projeto aprovado pelo Senado traz algumas pistas do que a população pode esperar.

Segundo o relator da proposta, o líder do governo no Senado, Jaques Wagner (PT-BA), um estudo do Ministério da Fazenda estima que a tarifa deverá variar entre R$ 50 e R$ 60. Se a proposta virar lei, a cobrança deve voltar a ocorrer em 2025.

O projeto possibilita que a cobrança do seguro seja feita pelos estados junto ao licenciamento anual ou ao Imposto sobre a Propriedade de Veículos Automotores (IPVA). As unidades federativas que seguirem esse caminho poderão receber até 1% do montante arrecadado anualmente pelo SPVAT.

Além disso, o texto inclui no valor do SPVAT o pagamento de eventuais despesas médicas decorrentes dos acidentes de trânsito. O governo desejava deixar de fora esse item para que o valor do seguro fosse mais acessível.

O texto também prevê que o não pagamento do SPVAT resultará em penalidade no Código de Trânsito Brasileiro, equivalente a uma multa por infração grave, hoje de R$ 195,23. Mas, em acordo com a oposição, Jaques anunciou que o presidente Lula vetará trechos da proposta que estabelecem multa para o não pagamento do seguro.

O compromisso com o veto foi tomado para que a proposta não sofresse alterações e não precisasse voltar à Câmara, onde o texto já foi aprovado em abril.

Regras para ser beneficiado pelo seguro

Para solicitar o seguro, a vítima precisa apresentar o pedido com uma prova simples do acidente e do dano causado pelo evento.

Em caso de morte, é preciso apresentar certidão da autópsia emitida pelo Instituto Médico Legal (IML), caso não seja comprovado a conexão da morte com o acidente apenas com a certidão de óbito.

A cobertura vai gerar indenização por morte, invalidez permanente, total ou parcial, além do reembolso de despesas com assistências médicas, serviços funerários e reabilitação profissional das vítimas que possa ter desenvolvido invalidez parcial.

O valor da indenização ou reembolso será estabelecido pelo Conselho Nacional de Seguros Privados (CNSP). O órgão também será responsável por definir os percentuais de cobertura para cada tipo de incapacidade parcial.

Apesar de não haver definições sobre valores, o projeto de lei já deixou de fora da cobertura de reembolsos:

despesas que forem cobertas por seguros privados;

que não apresentarem especificação individual do valor do serviço médico e/ou do prestador de serviço na nota fiscal ou relatório;

de pessoas que foram atendidas pelo SUS.